📐 📏 I numeri non mentono: ecco come interpretare i principali indici prima di investire

Negli episodi precedenti: nella puntata 7 hai fatto conoscenza con il ruolo della piattaforma e dell’investitore. Abbiamo ripercorso come si svolge il lavoro della piattaforma, ora è il momento di entrare nel dettaglio dell’analisi del credito. In questo episodio, affrontiamo gli indici finanziari.

Se stai leggendo questo articolo l’hai già capito 👍 : per valutare l’opportunità di un investimento non basta conoscere le caratteristiche del finanziamento. È molto importante anche conoscere l’azienda, solo così ci si può fare un’idea chiara della sua effettiva capacità di rimborso e, quindi, delle probabilità di trarre profitto dall’investimento. Ma come fare una valutazione il più possibile oggettiva? Non abbiamo scampo: dobbiamo guardare i numeri 😱 .

A quelli di noi che non sono del mestiere, la sola idea potrebbe sembrare scoraggiante… ma non temere, per questo ci sono gli analisti! Quello che è importante imparare a conoscere è il significato dei principali indici finanziari. Lo so, anche così non sembra troppo allettante , ma superate le prime resistenze la cosa si fa più semplice.

Per farci aiutare nell’impresa, diamo il benvenuto al nostro nuovo compagno di viaggio:

🕵 l’analista del credito

Ora che abbiamo una valida guida, vediamo insieme quali sono, cosa significano e come possiamo interpretare i principali indici finanziari.

Partiamo dalle basi.

💶 Fatturato: è il totale dei ricavi ottenuti dalla vendita dei beni prodotti o dei servizi erogati. Ad esempio, PI.CAR. è un’azienda del settore alimentare specializzata in carni, insaccati e formaggi: il suo fatturato 2016 è la somma di quanto incassato dalla vendita dei prodotti lavorati dal 1° gennaio al 31 dicembre 2016.

– Le aziende finanziate da Lendix hanno almeno 250.000 € di fatturato

💰 EBITDA (in italiano MOL – Margine Operativo Lordo): è la differenza tra il fatturato e i costi operativi, cioè quelli legati al normale funzionamento dell’azienda. Ad esempio, i costi operativi di PI.CAR. sono il costo per l’acquisto delle materie prime, i salari e gli stipendi dei lavoratori, i costi per i servizi e la logistica (l’acqua, l’elettricità, i trasporti, …). Quindi l’EBITDA più è alto meglio è, perché significa che l’azienda ha a disposizione un margine più elevato per rimborsare le spese finanziarie (come un prestito Lendix!) e le spese straordinarie.

💸 Posizione Finanziaria Netta: è il totale dei debiti finanziari (i debiti non commerciali, cioè i debiti verso banche e altri istituti finanziari, i leasing, i debiti fruttiferi verso altri finanziatori e tutti gli altri debiti per cui si pagano gli interessi) al netto della liquidità presente in azienda. In pratica, bisogna sottrarre dal totale dei debiti finanziari la liquidità disponibile. Quindi un finanziamento ottenuto su Lendix è uno degli elementi da includere nella posizione finanziaria netta di un’azienda.

💎 Patrimonio Netto: è la somma del capitale, delle riserve e dell’utile di esercizio non distribuito. Il capitale è l’ammontare versato dai soci dell’azienda. Le riserve sono importi immobilizzati per far fronte a possibili eventi sfavorevoli. L’utile di esercizio non distribuito è la differenza tra il totale dei ricavi e il totale dei costi che non viene assegnato ai soci.

Ora vediamo come dai rapporti tra questi indici possiamo capire la capacità dell’azienda di rimborsare il debito.

1️⃣ Posizione Finanziaria Netta / Patrimonio Netto: indica l’esposizione debitoria della società in relazione al suo patrimonio, cioè quanto pesa il debito finanziario rispetto al patrimonio. Un rapporto troppo elevato, in caso di riduzione dell’attivo, significherebbe una difficoltà dell’azienda a rimborsare. Per questo motivo, più il rapporto è basso, più il rating assegnato da Lendix è alto.

2️⃣ Posizione Finanziaria Netta / EBITDA: indica la capacità dell’azienda di rimborsare i suoi debiti grazie alla sua attività operativa. Un rapporto basso significa che l’esposizione debitoria dell’azienda è coperta dai margini prodotti. Quindi anche in questo caso, più il rapporto è basso, più il rating assegnato da Lendix è alto.

3️⃣ FCCR (Fixed Charge Coverage Ratio): è la capacità dell’azienda di rimborsare i suoi impegni finanziari. L’FCCR indica i flussi di cassa disponibili per coprire i flussi di cassa in uscita per il debito finanziario. Il rapporto deve essere maggiore di 1 altrimenti significa che l’azienda non produce abbastanza flussi positivi per il rimborso della sua esposizione debitoria. In questo caso, più è alto l’FCCR, più è alto il rating assegnato da Lendix.

Si calcola così:

(ricavi – costi operativi – imposte correnti) /

(quota capitale dei finanziamenti a medio e lungo termine + rate dei leasing + interessi finanziari )

E per concludere …

📥 Crediti verso clienti: è il totale dei prodotti e dei servizi già fatturati e consegnati al cliente che devono ancora essere saldati. Ad esempio 4P, azienda specializzata nella fornitura di cucine industriali chiavi in mano, realizza e consegna la cucina per un ristorante, ma solo dopo il ristoratore pagherà la fattura.

– È buona regola che i crediti verso clienti non siano maggiori della metà del fatturato

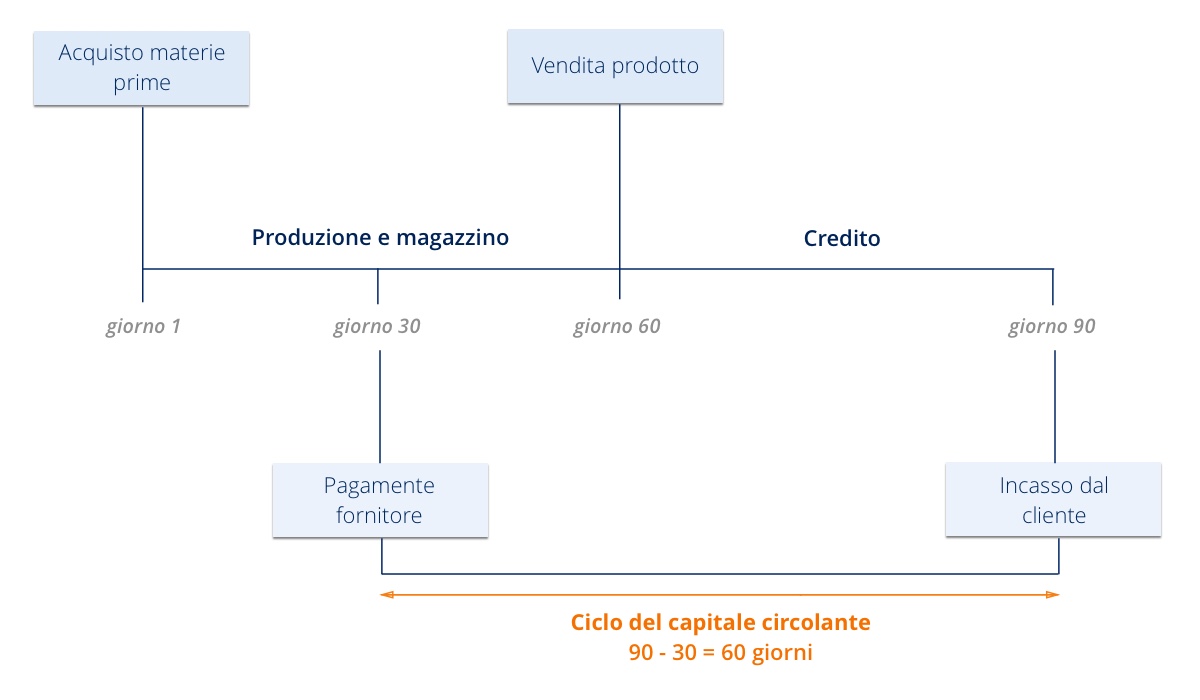

📤 Debiti verso fornitori: è il totale degli acquisti non ancora saldati. Nell’esempio di prima, ma dal punto di vista del ristoratore, è l’importo dovuto a 4P per la cucina. Se i debiti verso i fornitori sono troppo elevati, l’azienda ha un problema di liquidità. Se invece sono molto bassi, significa che l’azienda non ha potere contrattuale e quindi deve finanziare il periodo tra il giorno di pagamento del fornitore e il giorno dell’incasso dal cliente attraverso finanziamenti di terzi. Questo periodo si chiama ciclo del capitale circolante:

Tutto chiaro? Bene, ora puoi riprendere fiato, ma non pensare che sia finita qui! Il lavoro del nostro Team del Credito va ben oltre l’analisi di questi indici, 👉 lo scopriremo nella prossima puntata.